På tide å vurdere fastrente for huslånet?

Nå er det billig med fastrentelån

I dagens marked er det nå mulig å få fastrentelån til 3.99% for 3 år – for eksempel hos Sparebank 1 SMN og DNB. Det er en veldig god deal i dagens marked – og kanskje for god til å vare lenge.

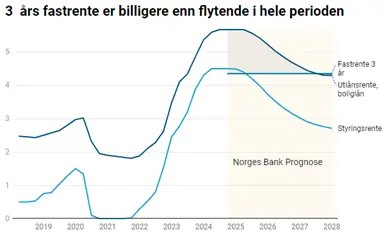

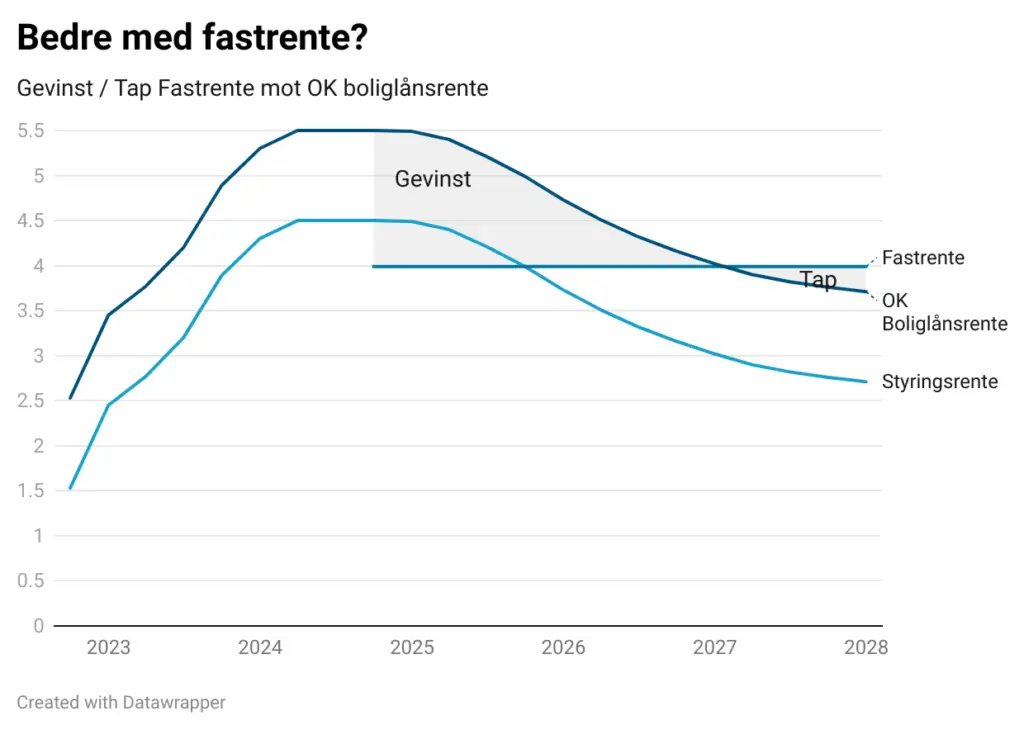

Dersom Norges Banks renteprognose er riktig, så vil ikke den flytende renten komme til dette nivået før i 2028 – og bare marginalt under det frem til rentebindingen går ut i September 2028.

Dette gir mange en god mulighet til å sikre en lav rente, noe som kan gi en betydelig besparelse over tid.

Fastrente har dårlig rykte i Norge

Mens man i Sverige typisk vil se at nesten 50% har i hvert fall deler av lånet i fastrente, og «alle» i Danmark – så er det nesten ingen i Norge. Det er fordi fastrentelån både har vært sett som risikabelt og også vært dyrere enn flytende.

Nå er fastrentelån tilgjengelig til en vesentlig lavere pris enn flytende og mange bør vurdere om de ikke nå burde gå over til fastrente.

Løpetid

Desto lengre løpetid du tar, desto mer er du eksponert for risiko for under og overkurs. Samtidig så er du også sikret en viss rente for lengre. Du bør tenke på din økonomiske situasjon, fremtidige planer, og din vurdering av renteutviklingen. En balanse mellom økonomisk forutsigbarhet og fleksibilitet er nøkkelen til å finne den riktige løpetiden for ditt lån. Når markedet er spesielt variabelt slik det er i dag så vil det være rimelig at man ser på kortere heller en lengre når en vurderer i forhold til flytende rente.

Fastrentelån – ikke bare en forsikring, men en del av en aktiv risikostrategi

Tradisjonelt har mange sett på fastrentelån som et forsikringsprodukt, en måte å sikre seg forutsigbare kostnader over tid og beskytte seg mot uforutsigbare renteøkninger der man også er låst til å måtte tåle å betale høyere enn markedet dersom man bandt på feil tidspunkt.

Men det er ingen grunn til å kun se på fastrente i dette lyset. Fastrentelån kan også fungere som et aktivt verktøy for å håndtere markedsrisiko på rentesiden ved at man går «inn» og «ut» når en mener det er riktig.

Husk – du trenger ikke ha fastrentelånet ut hele avtaleperioden

Du har mulighet til å gjøre endringer eller si opp fastrentelånet før avtaleperioden er over, men da beregnes overkurs eller underkurs på lånet. Avhengig av hvilken vei renta har svingt siden du tok opp lånet ditt må enten du eller banken betale.

Overkurs

Dersom fastrenten du betaler er høyere enn det banken tilbyr som fastrente til nye kunder, taper banken penger på at du betaler inn ekstra. Dette tapet må du dekke – og det er dette som kalles overkurs.

Underkurs

Dersom fastrenten du betaler er lavere enn det banken tilbyr som fastrente til nye kunder, kan banken tjene penger på at du betaler inn ekstra. Denne gevinsten kan du få utbetalt. Banken kaller dette for underkurs, og det kan komme som fratrekk i restgjelden din.

Det vanlige vil være å si at en ikke skal bryte en fast rente avtale – du bare tidlig betaler fremtidige renter. Dette er riktig dersom en tror at fremtidige renter blir som forventet i markedet i dag – og det er rasjonelt.

Men dersom ens egen situasjon eller ens syn på markedet har forandret seg vesentlig, så kan det være mye å spare på å bryte avtalen som en del av en risikostrategi.

Og siden mange banker er trege til å forandre fastrente prisene så kan dette være lettere enn i markedet generelt.

Husk fleksibiliteten – finn riktig bank

Når du vurderer fastrentelån, er det derfor spesielt viktig å velge en bank som tilbyr rettferdige og fleksible vilkår. Ulike banker har forskjellige regler for hva som skjer dersom du ønsker å bryte avtalen før bindingstiden er over. Dette kan være avgjørende hvis du

Noen banker krever at du må betale overkurs dersom du bryter, mens de gjør utbetaling av underkurs avhengig av «karenstid» eller annet. Dette er en ensidig avtale som vi mener er urimelig – velg en bank som gir deg fleksibilitet

Fastrentelån som en balansert strategi

Fastrentelån kan være en del av en langsiktig og balansert økonomisk strategi. I stedet for å se på det som en “set-and-forget”-løsning, kan du aktivt overvåke markedet og vurdere når det er tid for å handle. Noen velger en kombinasjon av fastrente og flytende rente for å ha fleksibilitet til å utnytte eventuelle renteendringer, samtidig som de har en del av lånet beskyttet mot uforutsette rentehopp.

Konklusjon: Fastrente som et verktøy for aktiv styring

Å sikre seg en fastrente under 4 % kan gi stor økonomisk trygghet, men det gir også muligheter for aktiv styring av din personlige økonomi. Husk å sammenligne bankenes vilkår nøye og tenk på fastrentelånet som en dynamisk del av din økonomiske plan, ikke bare en passiv forsikring. Velg en bank med fleksibilitet slik at du kan reagere på endringer i markedet, og vurder hva som er ditt “stop loss”-nivå – tenk som en investor også for hva som er typisk det største finansielle produktet en har – boliglånet.

Fastrentelån er et verktøy du kan bruke til din fordel, ikke noe som binder deg fast til en risiko. Ta kontroll over din økonomi og se det større bildet – det handler om mer enn bare renteprognoser.